11 września, 2019

Początkujący

Kontrakt terminowy

Parametry notowanych i planowanych kontraktów terminowych dostępne są tutaj.

Kontrakt terminowy – jeden z najpopularniejszych instrumentów pochodnych o tajemniczej nazwie. A przecież kontrakt to po prostu umowa, czyż nie jest to proste? Co to jest kontrakt terminowy? Jak kupić kontrakt terminowy? Jak inwestować w kontrakty terminowe? Dowiedz się w artykule!

Kontrakt terminowy

Kontrakty terminowe (ang. futures contracts) to jeden z najpopularniejszych instrumentów pochodnych, który od wielu lat jest przedmiotem obrotu na rynkach giełdowych. Od strony konstrukcji jest to najprostszy instrument ze swojej grupy. Można stwierdzić, że futures jest klasycznym instrumentem pochodnym.

Czym jest kontrakt terminowy? Dużo o instrumencie mówi jego nazwa. Po pierwsze: kontrakt – czyli umowa. Każdy człowiek zawiera w swoim życiu wiele umów: umowę o pracę, umowę kredytu itp. Umowa jest zawsze zawierana pomiędzy dwoma podmiotami lub osobami. Podobnie jest z kontraktami terminowymi. Inwestując w kontrakt, zawieramy z innym inwestorem umowę, dającą nam pewne prawa, ale również zobowiązania.

Po drugie: terminowy. W przypadku tego instrumentu słowo to ma kluczowe znaczenie. W kontrakcie terminowym dwóch inwestorów ustala, że w określonym terminie w przyszłości (tzw. terminie wygaśnięcia kontraktu, ang. expiry day) jeden z nich kupi od drugiego określone aktywa. Na rynku giełdowym tymi aktywami mogą być między innymi: akcje, obligacje, waluty, ale również indeksy giełdowe (sprzedaż indeksu może wydawać się dziwna, jednak wszystko wyjaśni się w dalszej części artykułu). Instrumenty te nazywa się instrumentami bazowymi (ang. underlying instruments).

Bardzo ważnym elementem umowy jest uzgodnienie ceny, po której w przyszłości inwestorzy rozliczą swój kontrakt (cena ta nazywana jest ceną terminową lub ceną futures). Pozostałe warunki transakcji, takie jak ilość instrumentu bazowego i dopuszczalne terminy rozliczenia, określone są w opracowanej przez Giełdę specyfikacji instrumentu.

Porównajmy kontrakty terminowe do akcji.

Rynek akcji jest tzw. rynkiem transakcji natychmiastowych. Zawarcie transakcji oraz jej rozliczenie następuje w tym samym momencie. Jeżeli chcemy kupić akcje, musimy w chwili składania zlecenia posiadać 100% wartości, po której chcemy akcje kupić. Jeżeli chcemy akcje sprzedać, musimy być ich posiadaczami. Po zawarciu transakcji akcjami na rachunku nabywcy pojawiają się akcje, a na rachunku sprzedającego środki pieniężne.

W przypadku kontraktów terminowych zawarcie transakcji (umowy) oraz rozliczenie postanowień tej transakcji następują w różnym czasie. W chwili zawarcia transakcji nie musimy na rachunku posiadać środków pieniężnych lub instrumentu bazowego (konieczne są w terminie rozliczenia kontraktu terminowego), uzgadniana jest jedynie cena, po której nastąpi ostateczne rozliczenie. Samo rozliczenie dokonywane jest w terminie wygaśnięcia kontraktu.

Transakcje terminowe zawierane są czasami w życiu codziennym. Przykładem może być umowa rolnika z odbiorcą na dostawę plonów w przyszłości, zawarta jeszcze przed ich zbiorem. Jeśli w umowie określona zostanie cena sprzedaży, mamy do czynienia z transakcją terminową.

Inwestora, który w związku z kontraktem terminowym będzie zobowiązany do sprzedaży instrumentu bazowego, nazywamy SPRZEDAJĄCYM KONTRAKT. Nazywa się go również WYSTAWCĄ KONTRAKTU, jak również ZAJMUJĄCYM POZYCJĘ KRÓTKĄ.

Inwestora, który w związku z kontraktem terminowym będzie zobowiązany do kupna instrumentu bazowego, nazywamy KUPUJĄCYM KONTRAKT. Mówi się również, że ten inwestor ZAJMUJE POZYCJĘ DŁUGĄ.

Należy zatem pamiętać, że pojęcia KUPNO/SPRZEDAŻ kontraktu terminowego wskazują na czynności, jakie strony transakcji będą musiały wykonać w terminie wygaśnięcia. Podkreślić trzeba również fakt, że kontrakt jest dwustronnym bezwarunkowym zobowiązaniem się stron transakcji do jego rozliczenia w przyszłości na z góry określonych warunkach. Oznacza to, że w terminie wygaśnięcia nie możemy się z zawartej umowy wycofać.

Istnieje bardzo ważna różnica między rynkiem kasowym a terminowym. Gdy spółka zaczyna być notowana na giełdzie, jej akcje zostają wprowadzone do obrotu. Co ważne, liczba tych akcji jest określona i skończona. Inwestorzy zawierają więc transakcje na tych samych akcjach.

Kontrakty terminowe nie są jednak emitowane ani przez spółki ani przez giełdę. W ich przypadku nie ma konkretnej liczby instrumentów dostępnych dla inwestorów. Kontrakt terminowy powstaje, gdy jeden z inwestorów chce otworzyć pozycję na wzrosty, a inny chce otworzyc pozycję na spadki. Teoretycznie więc liczba kontraktów terminowych w obrocie jest nieograniczona.

Giełda informuje rynek o liczbie otwartych kontraktów, podając do publicznej wiadomości na bieżąco LOP. Liczba otwartych pozycji (LOP) to liczba kontraktów (zakładów) o kierunek zmiany kursu, które są otwarte w danym momencie.

Zamykanie pozycji przed terminem wygaśnięcia

Nie trzeba czekać aż do terminu wygaśnięcia kontraktu terminowego, aby zamknąć posiadaną pozycję. Można to zrobić wcześniej w dowolnym momencie w trakcie sesji giełdowej.

Zamknięcia pozycji dokonujemy poprzez zawarcie drugiej transakcji, w której zajmujemy pozycję odwrotną do tej, którą w danej chwili posiadamy:

- jeżeli kontrakt kupiliśmy (zajęliśmy pozycję długą), aby zamknąć pozycję musimy zawrzeć transakcję, w której będziemy wystawcą kontraktu,

- jeżeli kontrakt wystawiliśmy (zajęliśmy pozycję krótką), aby zamknąć pozycję musimy zawrzeć transakcję, w której będziemy nabywcą kontraktu.

Dlaczego zawarcie odwrotnej transakcji zamyka posiadaną pozycję?

W efekcie zawarcia transakcji odwrotnej zawieramy drugi kontrakt. Oznacza to, że w tym samym instrumencie jesteśmy jednocześnie nabywcą i wystawcą. Te pozycje całkowicie się znoszą. Zyski, jakie będziemy notować na jednej z nich, będą całkowicie równoważone stratami na drugiej. Wynik finansowy wobec tego zawsze będzie wynosił zero, czyli tak jakbyśmy w portfelu nie mieli żadnych instrumentów finansowych. Rejestrowanie na rachunku inwestycyjnym dwóch przeciwnych pozycji w tym samym kontrakcie nie ma zatem praktycznego sensu, dlatego w efekcie zawarcia transakcji odwrotnej po prostu pozycja jest zamykana, a z rachunku inwestora znika pozycja w kontrakcie.

Powstaje jednak pytanie: jeżeli inwestor zamknął pozycję w kontrakcie, to co dzieje się na rachunku inwestora, który był stroną tego kontraktu? Czy w związku z tym jego pozycja jest również zamykana? Oczywiście tak nie jest. Ten inwestor ma nadal otwartą pozycję. Kto jednak w takiej sytuacji jest dalej dla niego stroną w tym kontrakcie? Otóż stroną kontraktu staje się inwestor, który zawarł transakcję z inwestorem, który pozycję zamykał. Spójrzmy na przykład.

Mechanizm zamykania pozycji w kontrakcie terminowym.

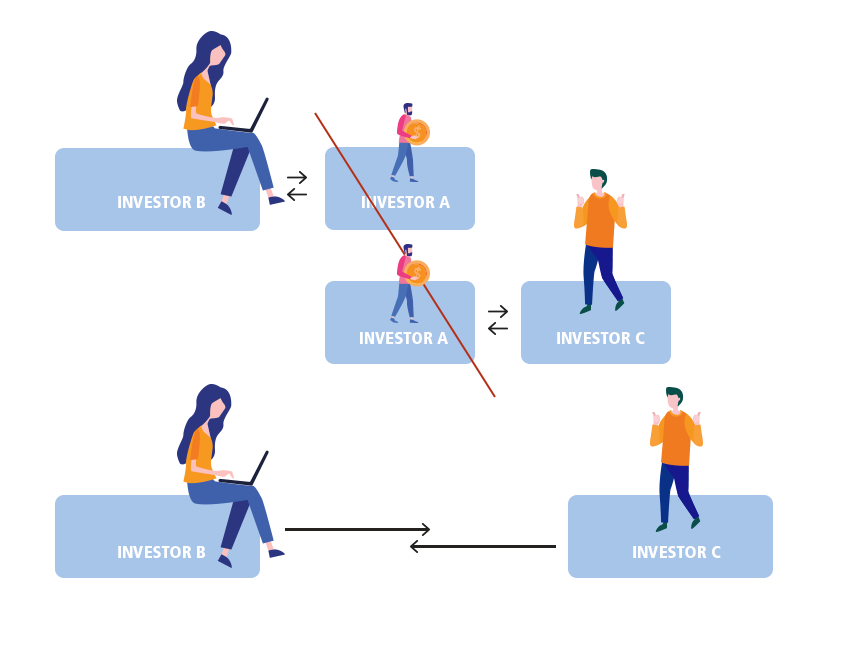

Załóżmy, że stronami kontraktu terminowego są:

inwestor A – kupujący kontrakt,

inwestor B – wystawiający kontrakt.

Inwestor A podjął decyzję o zamknięciu posiadanej długiej pozycji. W związku z tym zawiera kolejną transakcję, w której staje się wystawcą kontraktu. Załóżmy, że zawiera tę transakcję z inwestorem C, który otwiera pozycję długą (kontrakt kupuje).

W efekcie inwestor A zamyka posiadaną pozycję długą. Stroną transakcji terminowej z inwestorem B jest inwestor C.Warto spojrzeć na poniższy diagram.

Nazewnictwo kontraktów terminowych

Kontrakty terminowe notowane są w seriach. Seria to kontrakty opiewające na ten sam instrument bazowy z tym samym terminem wygasania kontraktu, np. indeks WIG20 wygasający w grudniu 2019 r. Istotne jest więc zapoznanie się ze sposobem oznaczania kontraktów terminowych

F xxx k rr

F – skrót od futures, czyli „kontrakt terminowy”

xxx – 3-znakowa nazwa instrumentu bazowego

k – miesiąc wygasania zgodnie z tabelką

| styczeń | F |

| luty | G |

| marzec | H |

| kwiecień | J |

| maj | K |

| czerwiec | M |

| lipiec | N |

| sierpień | Q |

| wrzesień | U |

| październik | V |

| listopad | X |

| grudzień | Z |

rr – dwie ostatnie cyfry roku wygaśnięcia

Przykładowo:

FGPWZ19 to kontrakt terminowy na akcje spółki GPW, wygasający w grudniu 2019 r.

FW40H20 to kontrakt terminowy na indeks mWIG40, wygasający w marcu 2020 r.

O mechanizmie dźwigni finansowej w kontraktach terminowych dowiesz się tutaj.

O tym, czym jest mnożnik w kontraktach terminowych dowiesz się tutaj.

O tym, jak działają depozyty zabezpieczające i mechanizm równania do rynku przeczytasz tutaj.

O tym, jak zabezpieczyć portfel akcji kontraktami terminowymi dowiesz się tutaj.

O tym, czym jest spekulacja w kontraktach terminowych dowiesz się tutaj.

Materiały powiązane

GIEŁDA PAPIERÓW WARTOŚCIOWYCH

GIEŁDA PAPIERÓW WARTOŚCIOWYCH