12 września, 2019

Zaawansowany

Czym jest spekulacja?

Lepiej nie spekulować czym jest spekulacja, a dowiedzieć się z tego artykułu! Spekulacja to zarabianie na zmianie kursu instrumentów finansowych (ten materiał dotyczy spekulacji na kontraktach terminowych). Celem spekulacji jest osiągnięcie określonego dochodu poprzez wykorzystanie przewidywanych zmian cenowych. Spekulacji używamy podczas codziennego funkcjonowania, przewidując np. ceny paliw. Zobacz, jak działa spekulacja podczas inwestowania!

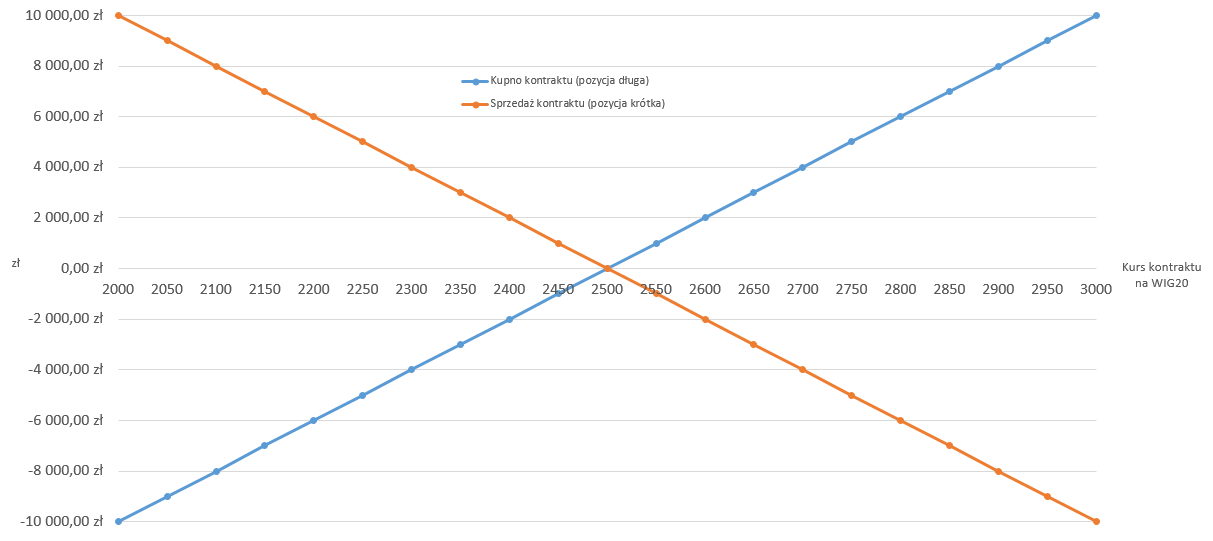

Funkcja wypłaty inwestycji w kontrakty jest liniowa i przedstawia się jak na poniższym wykresie. Mówi się, że kontrakty terminowe to gra o sumie zero, ponieważ kwota zysku jednej ze stron odzwierciedla dokładnie kwotę straty inwestora, który zajmuje pozycję przeciwną.

Funkcje wypłat nabywcy i wystawcy kontraktów terminowych na przykładzie kontraktów na WIG20.

Transakcja na kontrakcie terminowym na WIG20 zawarta po 2500 pkt oznacza, że inwestor zajmujący pozycję długą otrzyma 20 zł za każdy punkt powyżej kursu otwarcia pozycji a inwestor zajmujący pozycję krótką otrzyma 20 zł za każdy punkt poniżej kursu otwarcia pozycji. W przykładzie nie uwzględniono prowizji maklerskich za otwarcie i zamknięcie pozycji.

Inwestycja w kontrakty to inwestycja z bardzo dużą dźwignią finansową. W efekcie działania dźwigni finansowej nawet niewielkie wahania wartości instrumentu bazowego mogą istotnie wpłynąć na wartość posiadanego przez nas portfela kontraktów terminowych. Bardzo istotne jest w związku z tym staranne wybranie odpowiedniego momentu transakcji – bowiem w odróżnieniu od inwestowania na rynku akcji, inwestowanie w kontrakty terminowe wymaga znacznie częstszego obserwowania notowań.

Przykładowo, gdy kontrakty na WIG20 i indeks WIG20 spadną w ciągu jednej sesji np. o 3%, nie zmieni to zasadniczo sytuacji osób posiadających w swoim portfelu akcje. Natomiast dla inwestora zajmującego długą pozycję w kontrakcie może się to skończyć bardzo dużymi stratami (nawet kilkudziesięcioprocentowymi). Z tego względu już przy otwieraniu pozycji w kontrakcie należy określić tzw. limity obrony. Są to poziomy cenowe, przy których, mimo poniesienia straty, decydujemy się na zamknięcie pozycji. Dalsze oczekiwanie zmiany niekorzystnej tendencji mogłoby skończyć się spadkiem środków na rachunku inwestycyjnym poniżej minimalnej wartości wymaganego depozytu zabezpieczającego.

Przy inwestowaniu w kontrakty terminowe kluczowe znaczenie w ustalaniu stref, przy których otwieramy i zamykamy pozycje, ma analiza techniczna. Bardzo istotne jest bowiem dokładne ustalenie momentu zawierania transakcji, co jest prawie niemożliwe do ustalenia, gdy śledzimy tylko dane fundamentalne (nie oznacza to jednak, że należy je zupełnie ignorować). Niektóre bowiem czynniki, takie jak np. zmiany stóp procentowych, kryzysy finansowe czy zmiany polityczne, mogą być bardzo istotnymi sygnałami dla rynków finansowych i mogą powodować znaczne wahania indeksów giełdowych.

W analizie notowań na rynku kontraktów terminowych kluczowe znaczenie mają:

- wolumen obrotu (ang. volume turnover),

- liczba otwartych pozycji (ang. number of open interest),

Ich wielkości świadczą o oczekiwaniach uczestników obrotu odnośnie dalszego rozwoju wydarzeń na rynku kasowym, a właściwa interpretacja może się okazać bardzo pomocna.

- Wolumen – wskazuje, ile w danym dniu zostało zawartych kontraktów (wolumen dotyczy zarówno kontraktów, które otwierały pomiędzy inwestorami nowe umowy futures, jak również kontraktów, w efekcie których następowało zamknięcie pozycji wcześniej otwartych).

- Liczba otwartych pozycji – informuje o aktualnej liczbie wszystkich niezamkniętych kontraktów. Jak wiadomo, pozycję w kontrakcie można w każdej chwili zamknąć lub otworzyć, dlatego liczba aktualnie otwartych kontraktów (umów futures) może rosnąć lub spadać.

Zwiększanie się obu ww. wartości wraz z wyraźną zwyżką lub zniżką kursów potwierdza znaczenie siły byków (rynku rosnącego) lub niedźwiedzi (rynku spadającego).

Przykładowo, podczas trendu wzrostowego, kiedy przekonanie inwestorów o dalszych zwyżkach jest niewielkie, posiadacze krótkich pozycji niechętnie je zamykają, wyczekując zniżki. Inwestorzy są mało aktywni, czego efektem są niewielkie obroty i nieznaczna zmiana liczby otwartych pozycji.

Jeżeli rynek zmieni trend na spadkowy, posiadacze długich pozycji będą chcieli je zamknąć (ponieważ zaczną przynosić im straty), a to doprowadzi do wzrostu obrotów. Jeżeli duży procent inwestorów będzie przekonany o dalszych spadkach, na rynku pojawią się nowi inwestorzy, którzy będą otwierać krótkie pozycje, co z kolei pogłębi zniżki i doprowadzi do wzrostu liczby otwartych pozycji.

Najczęstszym błędem popełnianym przez inwestorów działających na rynku kontraktów terminowych jest chęć „pokonania rynku”. W chwili, gdy rynek znajduje się w wyraźnym trendzie, zajmowanie pozycji przeciwnych do niego może się bardzo źle skończyć. Zgodnie z powiedzeniem „trend jest twoim przyjacielem” (Trend is your friend) gra przeciwko niemu może doprowadzić do szybkiego zmniejszenia się depozytu zabezpieczającego i dotkliwych strat poniesionych przez jego właściciela.

Równie ryzykowna, jak gra przeciw trendowi, może być gra zgodnie z kierunkiem rynku po dużych wzrostach (lub spadkach). W dniach lokalnych szczytów (lub dołków), kiedy optymizm grających osiąga apogeum, otwieranie nowych pozycji może również doprowadzić do dużych strat. Zajęcie pozycji w czasie trwania trendu, nawet jeżeli okaże się słuszne z punktu widzenia średnioterminowego, może w krótkim terminie obniżyć wartość depozytu poniżej wymaganej wartości i zmusić inwestora do zamknięcia pozycji.

Materiały powiązane

GIEŁDA PAPIERÓW WARTOŚCIOWYCH

GIEŁDA PAPIERÓW WARTOŚCIOWYCH